業(yè)績穩(wěn)健遇上股價大跌,波司登被高估了?觀點

占波司登總營收占比約為80.9%的品牌羽絨服,2023財年波司登整體毛利率的下滑,2023財年波司登的存貨規(guī)模為26.89億元。

文:向善財經 作者:劉能

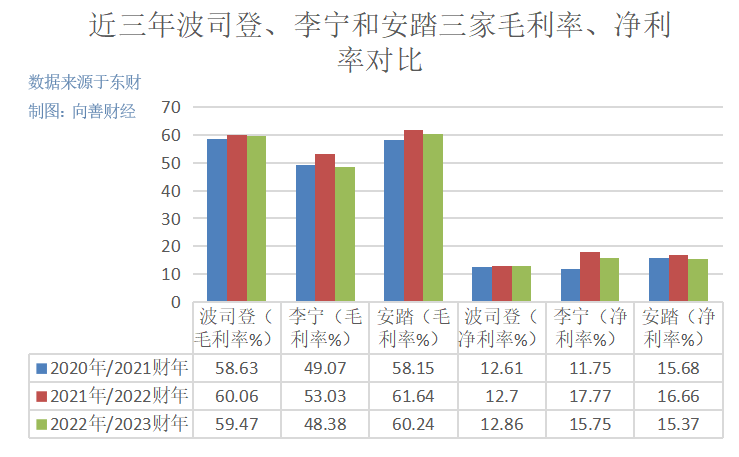

近日,“國產羽絨服一哥”波司登正式披露了2022年/2023財年業(yè)績報告。數據顯示,截至到2023年3月31日,波司登實現營收約167.7億元,同比增長3.46%;歸母凈利潤約21.39億元,同比增長3.7%。雖然毛利率較上一財年下滑了0.59個百分點至59.47%,但同期凈利率卻也實現了0.16%的提升。

從這幾個核心指標就不難看出,波司登在2023財年的表現可能并不算太過亮眼,但整體也還算穩(wěn)健。畢竟波司登的銷售旺季主要集中在下半年,而去年下半年受口罩原因的影響,市場經營和消費又承壓明顯。

不過誰也沒想到,財報公布后的第二天,波司登的股價便開始持續(xù)走低,當日跌幅最終達8.19%。即便是隨后波司登的股價有所回暖,但截止到7月3日,其收盤價為3.37元/股,距離財報公布前的市場價位仍有著不小的差距。

那這就不禁令人好奇,業(yè)績還算穩(wěn)健的波司登為何會被資本市場用腳投票?究竟是投資者的預期太高還是另有隱情?

高營銷驅動下的失速是“原罪”

在已知波司登營收、凈利潤增長放緩的情況下,我們把重點放到了具體的經營指標方面。

先來看存貨,2023財年波司登的存貨規(guī)模為26.89億元。乍一看,似乎有些偏高,但實際上也基本處在近四年以來的常規(guī)水平,并且今年較上年也只是增長了0.01億元,變化不大。

唯一需要注意的是,在波司登的存貨構成中,制成品有近18億元的超高規(guī)模,這可能是個值得關注的信號。

不過,如果波司登的終端動銷良好或者對未來消費市場有信心,如此高的制成品存貨似乎也并無不妥。在這方面,2023財年波司登的“貿易應收款項及應收票據”為9.23億元,較上年同期減少了3.14億元的規(guī)模。具體來看,貿易應收款較上財年減少了約4.88億元,應收票據卻同比增長了近50%至2.64億元。

考慮到報告期內,波司登的整體營收沒有下滑,這說明本財年波司登的回款能力和質量比以前更好了。畢竟“應收款項”的質量遠不如有著銀行承兌匯票或商業(yè)承兌匯票支撐的“應收票據”有保障,更不用說現在兩者還出現了大幅的此消彼長之勢。

再來看“貿易及其他應付款項”指標,整體較上財年出現了4.32億元的減少。其中,貿易應付款項同比增長了約1億元;而應付票據則是從27.12億下滑至現在的24.3億元,規(guī)模減少了2.82億元。透露出的市場信號是,報告期波司登對上游的資金占用能力得到了加強,整體展現出了對上下游極強的“兩頭吃”能力。

除了這些,在資產負債方面,報告期內波司登的計息借貸為7.704億元,同比減少了1.64億元;定期存款則是從上年的1.24億元大幅增長到了現在的12.96億元,資產擴張趨于謹慎。所以相應的,2023財年波司登的資產負債率為39.81%,較2021年的42.55%明顯改善。

至于現金流方面,報告期內,波司登經營活動產生的現金凈額為26.7億元,雖然較上財年有所下降,但卻足以覆蓋同期投資活動和融資活動所產生的現金凈流出額。

至此,如果單從波司登的財報視角來看,其似乎沒什么值得資本市場“發(fā)飆”的點。但問題是,投資從來都不是“擇一人而終”,資本市場更喜歡跳出來,“貨比三家”。

熟悉波司登的投資者都明白,此前波司登也曾經歷過盲目擴張,并嚴重影響了波司登的創(chuàng)收能力,以至于其股價被推向了冰點。2017年,波司登開始調整國際化、四季化和多品牌化的經營戰(zhàn)略。2018年(2019財年),正式決定“聚焦主航道、聚焦主品牌、收縮多元化”,重新回歸核心優(yōu)勢羽絨服,聚焦中高端市場。隨后,其股價才逐漸有所好轉。

那么彼時波司登進軍高端化,甚至是改變命運的關鍵是什么?現在來看是“砸錢營銷”。

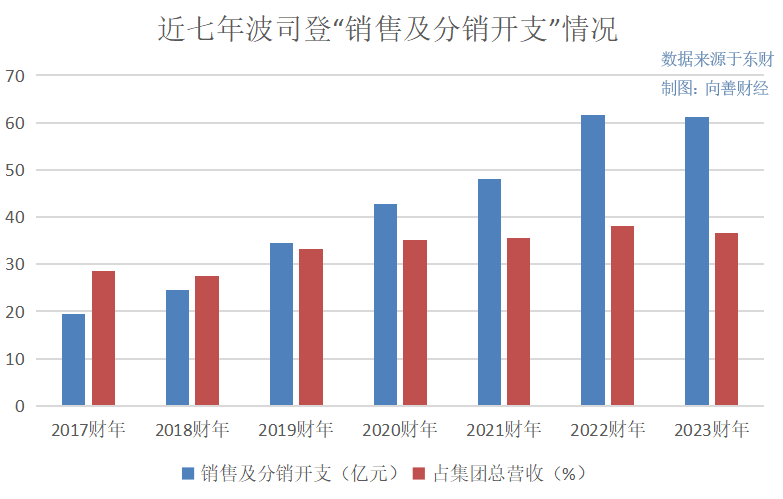

2017—2019—2023財年,波司登的銷售及分銷開支分別為19.51億元、24.52億元、34.4億元、42.76億元、48.07億元、61.71億元和61.25億元,占集團總營收的28.62%、27.61%、33.14%、35.08%、35.55%、38.07%和36.52%。

可以很明顯看到,以變革的2019年財年為分界線,波司登的銷售費用占同期營收的比例上了一個新臺階。如今,每年花費的銷售費用更是逐漸接近總營收的4成。

要知道,這僅僅只是銷售開支,如果再加上必不可少的成本和行政費用,似乎也就不難理解2023財年波司登的毛利率能夠達到59.47%,凈利率卻大幅縮水至12.86%了。

其實在正常情況下,更聚焦于單一業(yè)務的品牌巨頭,可能營收規(guī)模不如多元化的同行玩家,但凈利率卻往往會更加突出。在這方面,家電行業(yè)重空調的格力電器,與什么都做的美的、海爾已經為資本市場打了個樣。

而正因為銷售費用過多,以至于波司登的毛利率雖然經常高于同處港股的李寧,甚至是能與營收相差數倍的安踏相媲美,但凈利率卻常年被多元化的李寧、安踏拉開了一大截。

當然,作為一家消費品公司,依靠銷售費用投入支撐業(yè)績增長本身并沒有錯,我們真正應該關注的是“銷售費用的增加有沒有帶來足夠的營收規(guī)模增長”,這才是關鍵。數據顯示,近四年波司登的銷售費用率分別為35.08%、35.55%、38.07%和36.52%。

可以看到,自2020財年以來,波司登取得一定銷售收入所需要付出的營銷成本代價在不斷攀升。雖然在2023財年銷售費用率有所下調改善,但緊接著營收便較以往出現了近7個財年以來的最低增速。

再來看同期,同是走高端化轉型路線的李寧的銷售費用率分別為32.05%、30.6%、27.2%和28.35%,整體幾乎處于下滑走勢,這說明其品牌力號召力在不斷增強,掙錢難度在降低。

前后對比之下不難看出,曾經幫助波司登走出股價冰點的高營銷驅動增長模式現在正在失靈。而一旦連最直接的營銷都帶不動波司登的營收增長,那么最開始提到的波司登的所有競爭優(yōu)勢都將如無根浮萍般脆弱,這或許就解釋了為什么財報發(fā)出后,資本市場會對波司登用腳投票的根本原因……

高端化的悖論:波司登到底有沒有硬實力?

回到業(yè)務層面來看,在29日晚間的波司登財報后電話會上,波司登首席財務官兼副總裁朱高峰重點回應了毛利率下滑與銷售結構有關。報告期內,波司登品牌羽絨服及貼牌加工兩大核心業(yè)務的毛利率均有提升,但貼牌加工收入增速較快,對毛利貢獻占比提升,且該業(yè)務毛利率較品牌羽絨服略低,故整體毛利率輕微下降0.6個百分點。

在向善財經看來,上述解釋頗有一種高情商發(fā)言的既視感。因為如果換成低情商回應,“2023財年波司登整體毛利率的下滑,似乎是因為高毛利率的品牌羽絨服增長放慢甚至是滯緩而引起的,又或者是因為貼牌羽絨服或其他服裝產品,賣的比更高端專業(yè)的波司登羽絨服更好所導致的”?

數據是最好的證明。2023財年數據顯示,占波司登總營收占比約為80.9%的品牌羽絨服,錄得收入135.75億元,同比增長2.7%。其中的營收主力軍品牌波司登實現營收117.63億元,同比增長僅1.2%。

同期,2022年/2023財年,波司登的貼牌加工管理業(yè)務收入約22.941億元,占總收入13.7%,較去年同期上升20.7%。兩者差距顯而易見。

那么問題來了,主力品牌波司登為什么會出現增速大幅下滑的情況?在向善財經看來,口罩原因并不是關鍵,問題的根本在于其高端化不被認可。

最直接的表現是,同期波司登的中端羽絨服品牌雪中飛在線上線下綜合零售點同比減少了15.55%,遠高于波司登綜合零售點減少比例的市場背景下,營收卻逆勢同比增長了25.4%,遠高于波司登品牌增速。

而波司登喊了數年之久的品牌高端化之所以不被認可,很大程度上與其產品科技硬實力遭質疑有關。因為雖然在2019年波司登董事局主席高德康表示,希望未來波司登是中國羽絨服品牌中的“華為”。

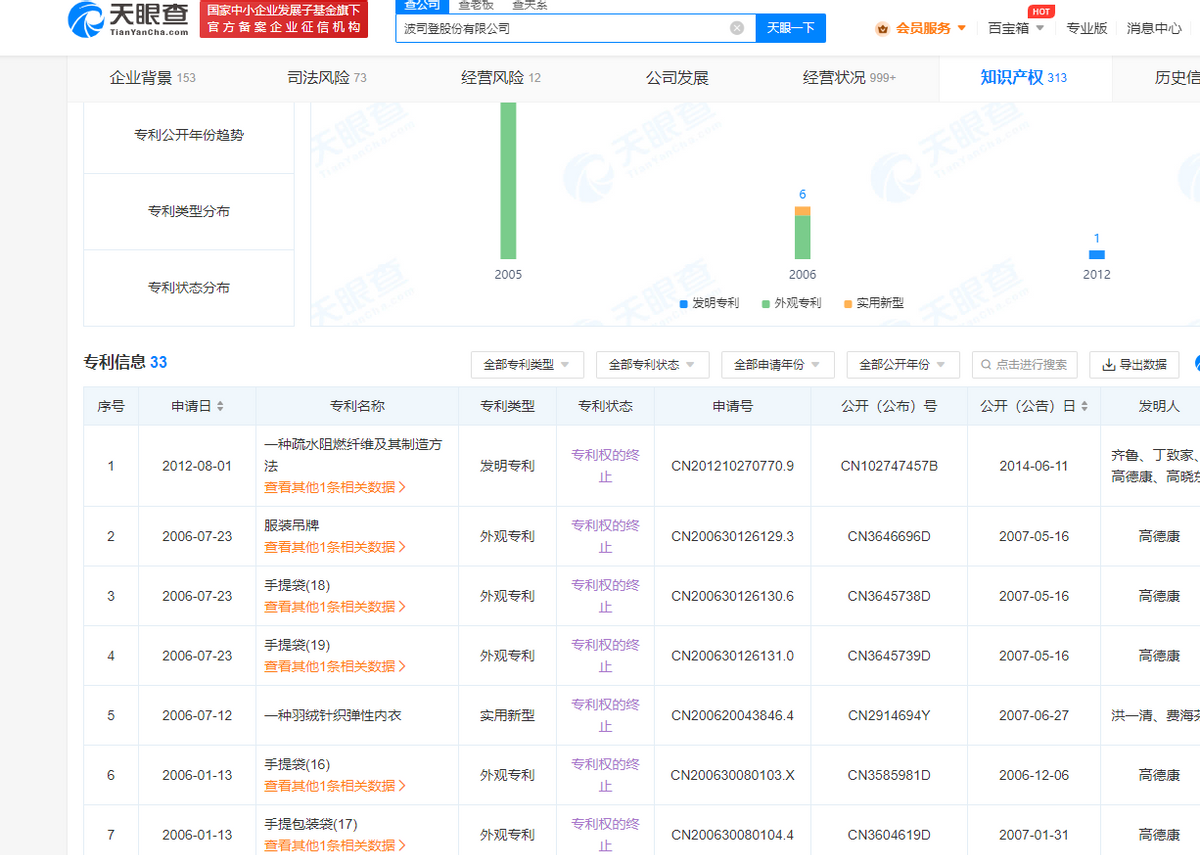

但和以高研發(fā)投入出名的華為相比,自2007年上市起,波司登就從未公布過研發(fā)費用。唯一能見到的是波司登不斷增長的申報專利項。截止到今年3月31日,波司登累計專利已達到606項。

是不是乍一看似乎又有點華為的味了?然而據天眼查APP數據顯示,波司登的專利項目中不少都是外觀專利,這與大眾想象的實實在在的科技硬實力相差甚遠。

更尷尬的是,此前波司登曾推出了售價在1.1萬—1.4萬元的超高端產品“登峰2.0系列”。據波司登方面稱,“登峰2.0系列”將航空材料技術應用到3S面料……采用的航空智能調溫材料(PCM智能調溫)可以通過溫度存儲進而實現智能調節(jié)。

但緊接著便有媒體曝出十多年前,PCM就已經被廣泛用在家居裝飾、服裝等領域。并且近年來,該技術還取得了突破性進展,已有相當一批科研機構、院校和企業(yè)都掌握了相關技術。甚至在阿里巴巴1688平臺,有多家企業(yè)都在批發(fā)這種技術的面料,售賣的PCM變相材料最貴的為450元/千克,面料價格僅為35-60元/米。

然而有意思的是,在這種專利科技含金量備受質疑的情況下,波司登羽絨服的價格倒是快速漲上去了。開源證券研報顯示,波司登線上1800元以上的羽絨服占比由2020年的27.5%上升到2022年的46.9%。“未來波司登羽絨服價格還將持續(xù)上漲,均價會達到2000元以上。”波司登品牌事業(yè)部總裁芮勁松曾公開說道。

但或許是技術力不足,又或許是過于節(jié)省成本,今年年初有網友爆料稱,穿的波司登羽絨服在嚴寒下變“薯片羽絨服”,用手抓表皮會發(fā)出“嘎嘣脆”的聲音。對此,有業(yè)內人士指出可能是羽絨外層的亮面PU層被凍住變硬了。但同時其也表示“這事本質上還是成本策略問題”。普通羽絨服很少到零下30度的地方,所以品牌就用了成本較低、耐超低溫性也很一般的普通聚氨酯。若如果想要羽絨服不變脆,就得用耐低溫性好一些的聚氨酯。

很明顯,無論上述是設計缺陷還是質量問題,對于一件動輒超千元,甚至是萬元的羽絨服來講,波司登終究都有些低性價比的意味……

寫在最后:其實從客觀來看,盡管波司登現在出現了營銷失速的意外狀況,但基本盤的穩(wěn)定,也意味著其有更多的試錯空間。

事實上,在波司登6月29日的業(yè)績說明會上,朱高峰表示,去年全年防曬服的銷售額超1億元;而今年4月至6月,防曬服的銷售額就達到2億以上。

很明顯,波司登正在嘗試“冬病夏治”方法來治療羽絨服增長失速的尷尬。只是打開評論區(qū)一看,和羽絨服一樣的高價但卻不高質的評價留言似乎也越來越多了……

免責聲明:本文基于公司法定披露內容和已公開的資料信息,展開評論,但作者不保證該信息資料的完整性、及時性。另:股市有風險,入市需謹慎。文章不構成投資建議,投資與否須自行甄別。

1.TMT觀察網遵循行業(yè)規(guī)范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創(chuàng)文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創(chuàng)的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。