養元飲品步入“養老時代”?觀點

養元飲品步入“養老時代”?

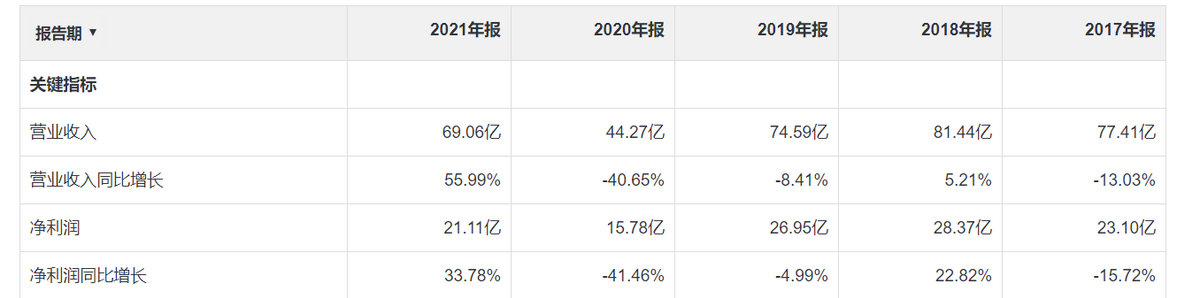

近日,核桃飲料企業養元飲品發布了2021年業績報告及2022年一季度業績報告。據財報顯示,2021年度公司實現營業收入69.06億,同比增長55.99%;實現歸屬于上市公司股東的凈利潤21.11億,同比增長33.77%。不出意外地,養元飲品再次帶來了一份營收利潤雙增的亮眼成績單。

增長值得肯定,但如果對比往年財報,養元飲品仍然沒有從疫情的陣痛中恢復過來。2021年的營收和利潤仍然低于2019年、2018年、2017年等往年水平,其增長更多的要歸功于2020年同期基數相對較小。

另外,養元飲品2022年一季度財報顯示,公司2022年一季度實現營業收入20.48億,同比下降8.42%;實現歸屬于上市公司股東的凈利潤約5.24億元,同比下降29.1%。可以看出,養元飲品未來的挑戰十分嚴峻。

植物奶的“虛火”過旺

在2010年,養元飲品曾憑借“經常用腦,多喝六個核桃”廣告,火遍大疆南北,以6000萬營銷費,拿下15億元的銷售額。在2015年,養元飲品營收到達91.17億元的歷史最高。

但近年來,其業績開始一路震蕩下行。2017年,營收77.41億,同比下滑13.03%,凈利潤23.10億,下滑-15.72%;2018年,營收81.44億,增長5.21%,凈利28.37億,增長22.82%;2019年,再度營收、凈利雙降。前者74.59億,同比下降-8.41%,凈利潤26.95億,下降-4.99%。

可以說除了上市之年2018年以及疫情之后的2021年外,其余年份均呈跌態。甚至外界輿論也感慨稱:六個核桃賣不動了。曾經的核桃飲料龍頭陷入了成長性消失的困境,似乎正逐步進入“養老時代”。

對于企業成長性的考量有兩個維度:

一個是外部環境所帶來的成長性,也可以看作企業所在賽道的成長性。特點是依賴經濟或者產業周期的短期成長,難以長期保持較高增速,最后會隨著行業回歸平庸。

另一個是企業內部驅動所帶來的成長性。特征是能夠持續穿越經濟周期的增長,對于黑天鵝的抵抗能力也比較強,擁有可持續的營收利潤增速。

顯然,絕大多數公司的成長性都是由外部環境及所在賽道決定的,養元飲品基本上也屬于此列。

但從賽道來看,養元飲品主要產品類型核桃飲料屬于植物蛋白飲料,也就是植物奶。

養元飲品在財報中稱,據前瞻產業研究院數據顯示,中國植物蛋白飲料市場規模不斷擴大,2021 年我國植物蛋白飲料行業市場規模約為 1,234 億元(2020 年受疫情影響規模有所回落),整體保持正增長走勢。

但在植物奶大火的當下,為何養元飲品卻沒有出現明顯的帶動趨勢?

在向善財經看來,國內的植物奶賽道或許是一場“虛火”。植物奶的風口實際上是從西方刮過來的。說起植物奶就不得不提到Oatly這個瑞典品牌。Oatly最初是為星巴克等咖啡店提供原材料,市場從歐洲擴張到北美,如今再到中國。在去年的5月20日,瑞典植物奶品牌OATLY在納斯達克上市,市值超100億美元,將植物奶品類的熱度推向高潮。

思考一個問題,在西方環境下為何植物奶會火?

首先是素食主義和環保主義的盛行。

在《不流血的革命:素食主義文化史》中,有觀點認為,素食主義最早被認為是恢復黃金時代(即圣經記載的著名大洪水之前)榮光的通路,隨之開始有一批教徒因此形成身份認同。相對于國人而言,西方人信奉宗教的比例較高。有宗教信仰的地方,大概率會有素食。

從環保層面來看,西方畜牧業比較發達,甚至經常從發展中國家進口大豆玉米等谷物喂給養殖的牲畜。因此,更加關注畜牧業養殖場對地球生態的影響,環保主義盛行。

另外,還有一個原因是倫理。歐美有些地區對畜牧養殖已經上升到了倫理層面,他們認為動物也有生存權,覺得人類的生存不應該站在剝奪其他生物的生存權的基礎之上。在國內看來或許有些不可思議。

最后,從健康因素來看,在歐美,奶制品相當于主食之一,再加上普通肉類并不貴,并不缺乏蛋白質的攝入。也就是說,是在已經滿足日常營養所需的基礎上,才有了植物奶的流行。

實際上,這與中國的國情差別巨大。

一方面,國家統計局發布的《中國統計年鑒2021》顯示:從2014年到2020年,我國居民人均攝入的主要食品配比日趨平衡,但蛋、奶等攝入不足問題依然突出。2020年人均奶攝入量僅為13千克,約合每天35.6克,缺口巨大。

另一方面,西方消費者是在已經喝習慣了牛奶的基礎上,才有了植物奶的火熱,其中也有嘗鮮的意味在里邊。而國內的情況則是已經習慣了植物蛋白飲料,但是動物奶的攝入卻仍然不多。大多數消費者可能沒喝過燕麥奶,但一定喝過豆漿、椰奶,知道椰樹、露露、六個核桃這些傳統品牌。

對比來看,國內唯一有利于植物奶發展的因素或許是碳中和、碳達峰等目標的提出,對溫室氣體排放做出要求的同時也會限制畜牧業的碳排放量。但需要注意的是,西方環保主義的盛行已經在消費者中形成一定共識,但在國內,消費者意識并未完全培養起來。

總體上,國內植物奶賽道與西方植物奶賽道差異巨大。或者,可以說露露、六個核桃等傳統品牌與如今火熱的植物奶賽道并不在一個范疇。

植物奶的一個重要前提屬性是健康,發展趨勢是向有機、高纖等方向發展,并且會通過維生素D/B12或是其他營養素以更靠近牛奶。但是國內植物奶產品大多是添加白糖等添加劑模擬風味,并不滿足植物奶賽道有機健康、或動物奶替代品的需求特征。

養元飲品的“單一性”

如果從養元飲品自身情況來看,企業的優勢是簡單,被詬病最多的也是企業太“簡單”。

首先,公司股權非常集中。據天眼查專業版APP顯示,個人投資者所占股份在半數以上,屬于典型的民營企業,也沒有互聯網企業什么復雜的VIE架構。

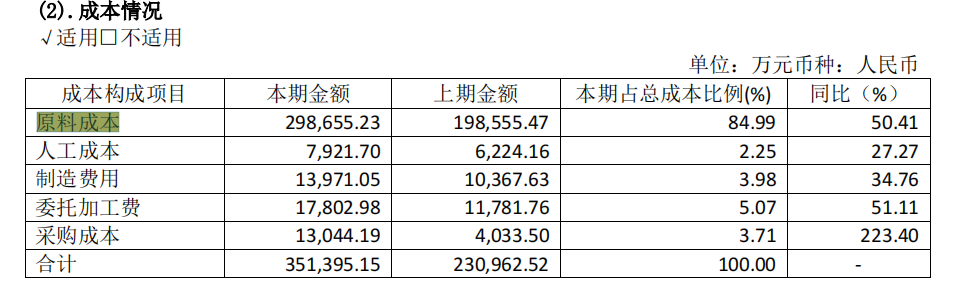

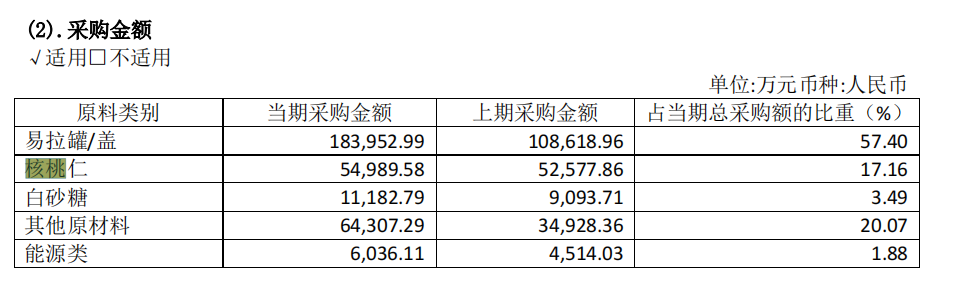

其次,企業基本面也比較簡單。其中成本占比最高的就是原料,達到84.99%。而在原料中,易拉罐的成本達到57.4%,核桃仁在17.16%。很多人認為包裝比核桃還貴三倍多,認為這是智商稅。其實飲料大都是這樣,最大的成本就是瓶子包裝。但是比如碳酸等飲品,并不會讓消費者覺得有營養價值,更多的是刺激感,因此,對此并不在意。但是六個核桃等產品,給部分消費者的感受是營養品,因此對其價值也就更為挑剔,如果消費者知道瓶子比飲品成本更高,那不啻為一種傷害,會影響消費者的口碑。

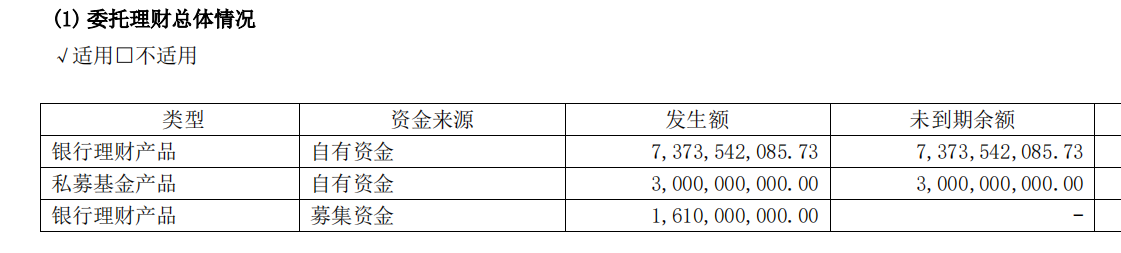

另外,養元飲品主營業務雖然營收利潤增長不行了,但目前還是賺錢的。而且企業表現比較謹慎,并沒有把利潤投資到其他產業,發展什么“副業”。目前“閑錢”高達百億,公司每年將這些資金用于理財,雖然收益不高,但是比較穩。

但從另一個視角來看,這樣“簡單”的企業似乎也更加缺乏投資價值。

首先,大的品種比較單一,過于依賴”核桃乳。公司2016-2021年核桃乳占營收比高達97.03%、98.45%、98.51%、98.95%、98.62%、97.18%。

目前網紅植物奶的品種越來越多,燕麥、大豆、杏仁、核桃后,土豆、亞麻籽、豌豆黃、大米等等,只要是個植物似乎都可以轉化為植物奶,就在 2022 年 2 月份,瑞典某素食主義品牌推出了原味、無糖、咖啡伴侶 3 款土豆奶,核桃乳正被淹沒在植物奶大軍里。

另外,產品的主要消費場景單一:走親訪友。

當我們談及新消費時,實際上都離不開消費場景,場景規模的大小決定了品牌的天花板。目前來看,養元飲品占據的這個消費場景還是比較穩固的,即便到了現在,六個核桃仍是很多鄉鎮農村走親訪友的禮品之一。

但養元飲品送禮場景并不會一直有效。支撐其送禮場景的有兩大要素,一是下沉市場,二是“核桃補腦”的營銷宣傳。

如果對一線城市的消費者說喝飲料“補腦”,大概率會被認為智商稅,但下沉市場的消費者認知不高,加上養元飲品對核桃“補腦”的轟炸式營銷洗腦,在下沉市場的消費者中已經形成共識,因此能夠支撐起很大的一個送禮場景。

同樣的,養元飲品在營銷方面單一的“核桃補腦”屬性也是個問題。因為小鎮青年等新生消費群體基本上都是互聯網原住民,未必會相信這一老舊的宣傳語。另外,隨著一人食、運動健身、夜宵經濟等新的消費場景不斷涌現,個性化消費需求日益突出,養元飲品的消費者場景也會遭到擠壓。

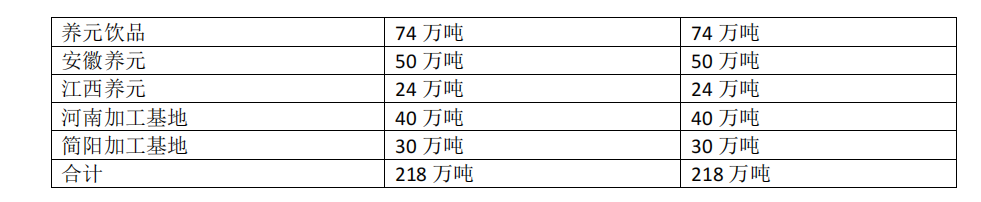

從財報來看,目前養元飲品的現有產能合計為218萬噸,但在報告期內,公司共生產植物蛋白飲料 69.40 萬噸,產能利用率并不高。

在資本市場中,投資者的收益分為三種,分別為企業分紅收益、企業成長收益以及企業估值提升收益。

其中,企業成長收益最為重要,因為成長永遠是資本市場的主線。成長股能夠帶來投資的復利效應,企業的高成長性也可以帶動市場情緒,提升企業估值,一般企業也會通過分紅和投資者共享企業發展成果。

如果企業失去了成長性,那么企業估值也難以實現增長,甚至存在下行風險,這意味著投資者能獲得單一的分紅收益,很難獲得高投資回報。

不怎么增長的養元飲品似乎進入了“養老時代”,這種企業自然也有投資價值,但投資這種企業和投資債券差別不大,如果想跟著養老也可以,不過也要時刻警惕其主業情況的變化。

聲明

股市有風險,入市需謹慎。文中信息及作者觀點不構成投資建議,投資與否須自行甄別。另:所涉企業信息,均來自于企業的法定公開披露信息。

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。