負債率超300%,靠過往虧損抵稅盈利,聚水潭深陷資本困局觀點

三沖上市而不過,聚水潭的這次遞表自然也引起了市場的廣泛關(guān)注,只不過當前公司存在的資不抵債、粉飾報表靠虧損抵稅盈利、競爭力薄弱以及估值虛高等問題,依舊讓第四次成功遞表充滿了懸念和不確定性。

文丨木清

近日,上市電商們紛紛發(fā)布了25年第一季度業(yè)績報告,幾家歡喜幾家憂。而給電商做SaaS產(chǎn)品供應(yīng)的聚水潭也迎來了自己的第四次港交所遞表。

三沖上市而不過,聚水潭的這次遞表自然也引起了市場的廣泛關(guān)注,只不過當前公司存在的資不抵債、粉飾報表靠虧損抵稅盈利、競爭力薄弱以及估值虛高等問題,依舊讓第四次成功遞表充滿了懸念和不確定性。

【資產(chǎn)負債率超300%,靠虧損抵稅盈利?】

聚水潭成立于2014年,公司以電商SaaS ERP為核心切入點,為客戶提供覆蓋訂單管理、倉儲物流、供應(yīng)鏈協(xié)同等全鏈條的一站式解決方案。在股權(quán)結(jié)構(gòu)上,創(chuàng)始人駱海東通過直接持股和投票權(quán)委托合計控制著46.87%的股權(quán),為公司當前的實際控制人。

經(jīng)過多年的發(fā)展,聚水潭作為獨立第三方公司,在市場上擁有不俗的地位。根據(jù)灼識咨詢數(shù)據(jù),聚水潭在2024年以24.4%的市場份額穩(wěn)居中國電商SaaS ERP領(lǐng)域第一;在電商運營SaaS市場則以8.7%的份額位列榜首,同時以7.1%的份額位居全品類電商SaaS市場第二。

只不過,好的市場地位卻沒有轉(zhuǎn)化為好的盈利能力和公司好的財務(wù)狀況。

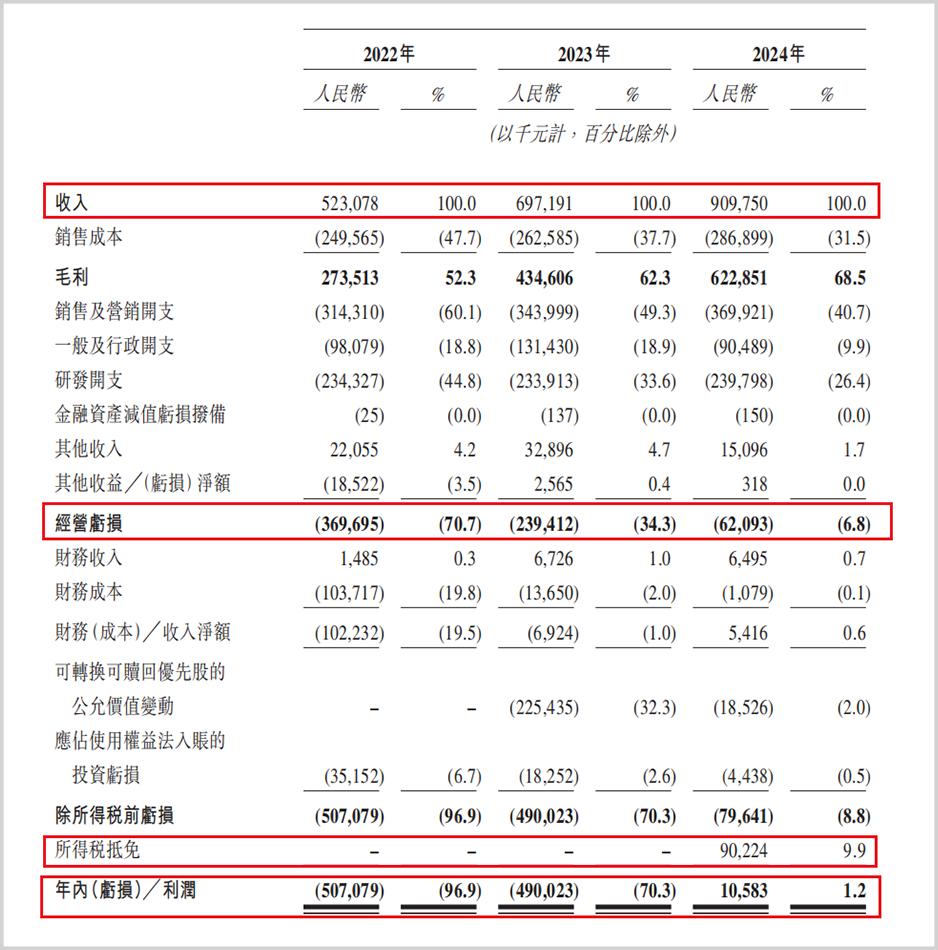

招股書顯示,2022至2024年(簡稱報告期),公司的總收入分別為5.23億元、6.97億元和9.10億元,整體增長74%左右。而同期凈利潤分別為-5.07億元、-4.90億元和0.11億元,2024年首次實現(xiàn)賬面盈利。但是其盈利質(zhì)量并不高,存在著粉飾報表之嫌。

▲經(jīng)營業(yè)績情況,來源:招股說明書

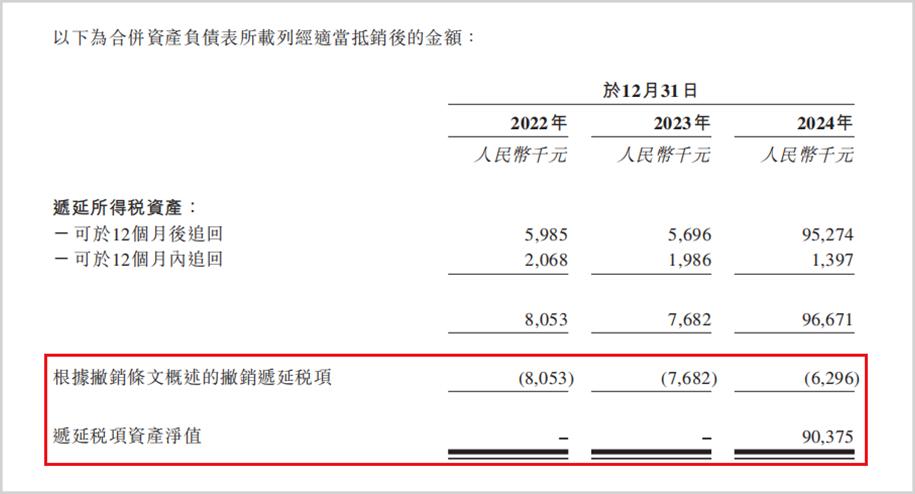

2024年,聚水潭的經(jīng)營虧損為約6200萬元,在此基礎(chǔ)上公司獲得了超9000萬元的所得稅抵免,因此將凈利潤掰正。可是所得稅抵免主要源于前期虧損的抵稅效應(yīng),并不具備可持續(xù)性。而且聚水潭前些年一直處于虧損狀態(tài),按理說報告期內(nèi)每年都會有遞延的所得稅資產(chǎn),為何2022和2023年沒有確認,而是在2024年確認且是相對集中地大額確認,在招股書中并沒有針對確認規(guī)則和原由做對應(yīng)的詳解。

▲遞延所得稅資產(chǎn),來源:招股說明書

除此之外公司的各項盈利指標并沒有獲得明顯改善,不具備真正扭虧的基礎(chǔ)。首先就是其SaaS產(chǎn)品的平均合同價值從2021年的3.82萬元降至2024年的2.39萬元,降幅達37%,這一現(xiàn)象反映出價格戰(zhàn)下的收入質(zhì)量惡化。此外銷售費用率和研發(fā)費用率合計占比仍達到67.1%,顯示出公司在成本控制上尚未達到預(yù)期,這也導(dǎo)致經(jīng)營虧損率依然超過了6%。而且2024年公司的負債凈額超36億元,其資產(chǎn)負債率更是超過300%,早已是資不抵債的狀態(tài)。

當然,在聚水潭遇到的問題當中,除了過往業(yè)績不良外,對公司長期成長性影響最大的還得是公司競爭力的薄弱。

【技術(shù)壁壘不足,市場容量太小】

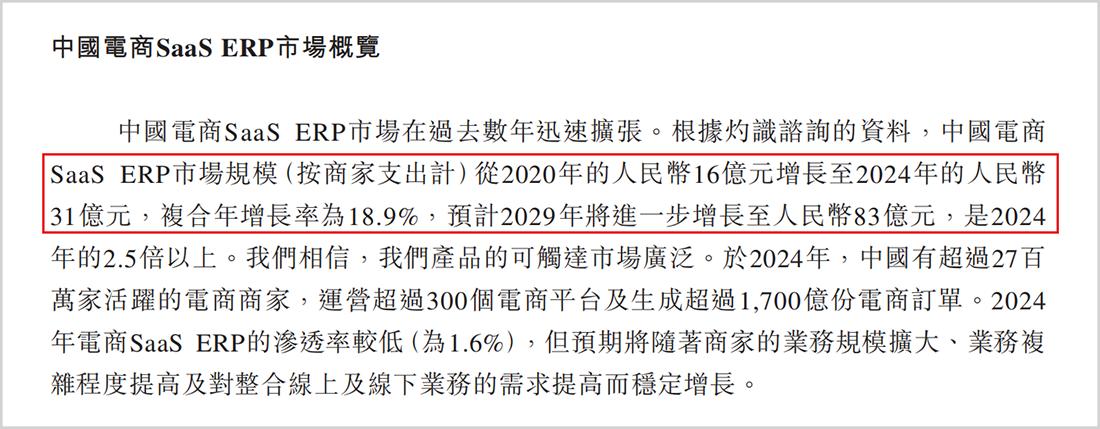

招股書中提到,2024年中國整體的電商SaaS ERP市場的規(guī)模僅為31億元,即便是保持著18.9%的年復(fù)合增速,到2029年其市場規(guī)模也僅有83億元,而這也就引發(fā)了市場投資者對于行業(yè)規(guī)模過小和頭部企業(yè)增長空間受限的顧慮。

▲市場規(guī)模情況,來源:招股說明書

而從技術(shù)壁壘角度看,聚水潭在與對手的競爭中,技術(shù)壁壘不足的問題十分明顯。公司的ERP系統(tǒng)雖兼容400余個電商平臺,但主要功能模塊(OMS/WMS/PMS)與金蝶和微盟等競品高度重疊。例如雖然聚水潭雙十一單日處理16億訂單的技術(shù)指標領(lǐng)先,但這種基于服務(wù)器集群擴容的“硬投入”并不構(gòu)成技術(shù)壁壘。

而在真正決定差異化優(yōu)勢的AI驅(qū)動智能決策、自動化供應(yīng)鏈等前沿技術(shù)方面聚水潭并沒有多大的投入和產(chǎn)出。相比之下,金蝶通過“智能體+平臺化”策略,將AI技術(shù)深度嵌入企業(yè)管理核心場景,2024年更是花了超14億元做深度研發(fā);微盟則是聚焦營銷自動化領(lǐng)域,其WIME AI工具在用戶行為預(yù)測、智能廣告投放等場景表現(xiàn)突出。聚水潭的AI功能則多作為增值模塊收費,商業(yè)化創(chuàng)新不足是突出的問題。

此外更值得警惕的是電商SaaS ERP行業(yè)正面臨巨頭們的降維打擊。阿里云、騰訊云等平臺型企業(yè)通過生態(tài)優(yōu)勢,將ERP功能嵌入其電商基礎(chǔ)設(shè)施體系,直接擠壓第三方服務(wù)商的生存空間。例如阿里云為淘寶商家提供的免費基礎(chǔ)ERP服務(wù),已覆蓋超1000萬商戶,聚水潭雖在獨立第三方市場占據(jù)優(yōu)勢,但其8.84萬客戶規(guī)模與阿里云相差甚遠。所以在巨頭主導(dǎo)的行業(yè)格局下,細分市場的天花板變得愈發(fā)清晰。

技術(shù)護城河太淺以及市場容量不夠,便引發(fā)了市場投資者對公司估值合理性的思考。

【高估值難撐,遭對賭倒逼】

聚水潭在2020年C輪融資后將投后估值推升至60億元。這一估值是建立在電商SaaS行業(yè)高速增長預(yù)期之上的,但是2024年中國電商SaaS ERP規(guī)模僅31億元,即便到2029年其規(guī)模也可能不足85億元,更別說不僅面臨著激烈的同業(yè)競爭,還活在被巨頭降維打擊的陰影中,因此很難構(gòu)建支撐聚水潭60億估值的邏輯。

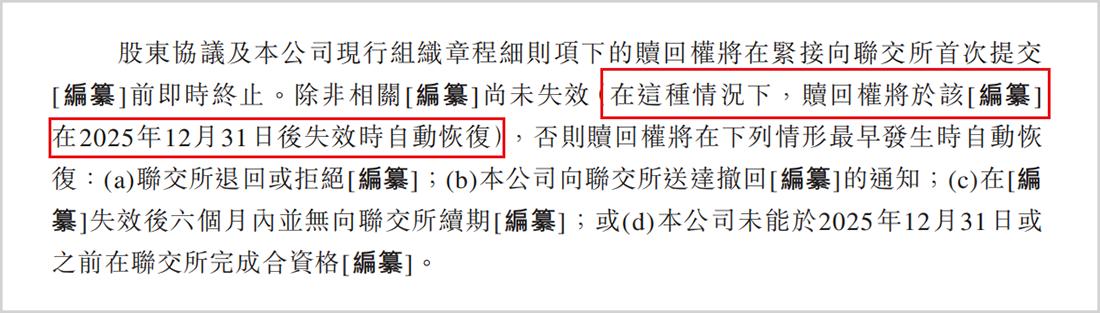

而且在過往的融資中,聚水潭與新進股東們簽訂了嚴苛的對賭協(xié)議。若聚水潭未能在2025年12月31日前完成上市,將會觸發(fā)回購,而這一部分優(yōu)先股形成的贖回負債已經(jīng)超過了30億元。可截至2024年底,公司整體的賬上現(xiàn)金僅有10億元左右,經(jīng)營活動的年現(xiàn)金凈流入也不足3億元。如若真的是觸發(fā)回購,公司將面臨現(xiàn)金流斷裂的風險。

▲贖回權(quán)情況,來源:招股說明書

而且對賭倒逼的壓力也扭曲了公司的戰(zhàn)略選擇,2024年研發(fā)投入占比從44.8%降至26.4%,而銷售費用率則一直維持在40%以上,同時公司更是計劃將大比例的募資用途規(guī)劃為銷售擴張,“重營銷輕研發(fā)”的行為不僅不利于公司長期競爭力的形成,也有損潛在投資者對公司的信心。

其實聚水潭很早就開始籌劃上市,只不過2020年底創(chuàng)始人駱海東因離婚糾紛導(dǎo)致19.65%股權(quán)被凍結(jié)直到2022年底才得以解凍,這不僅直接打亂了聚水潭的IPO時間表,也引發(fā)了客戶流失和合作伙伴信心下降,因此有不少股東選擇了搶先撤退。2021至2023年間,早期股東通過股權(quán)轉(zhuǎn)讓套現(xiàn)超3億元,高盛更是讓聚水潭以5.44億元的對價回購了其持有的全部優(yōu)先股,正式離場,這些事件也都進一步加深了市場對其估值泡沫的擔憂。

當資本紅利消退,真正的競爭才剛剛開始,如何在細分市場天花板下實現(xiàn)盈利閉環(huán),構(gòu)建技術(shù)護城河、重塑盈利模型,是后續(xù)聚水潭從泥潭中突圍的關(guān)鍵。

1.TMT觀察網(wǎng)遵循行業(yè)規(guī)范,任何轉(zhuǎn)載的稿件都會明確標注作者和來源;

2.TMT觀察網(wǎng)的原創(chuàng)文章,請轉(zhuǎn)載時務(wù)必注明文章作者和"來源:TMT觀察網(wǎng)",不尊重原創(chuàng)的行為TMT觀察網(wǎng)或?qū)⒆肪控熑危?br>

3.作者投稿可能會經(jīng)TMT觀察網(wǎng)編輯修改或補充。