中報凈利增速下滑,浙商銀行的“薛定諤分紅”會不會來?觀點

中報凈利增速下滑,浙商銀行的“薛定諤分紅”會不會來?

文:向善財經

這些天,上市銀行的業績表現陸續出爐。

這些業績總結起來就五個字:凈息差收窄。

行業凈息差收窄的壓力不斷傳導至業績端,凈息收入都在普遍下滑。

除了幾家做債能力強的銀行,大家都在盡量做大中間業務,來對沖凈息差的壓力。

二級市場上銀行板塊不斷走低。大行也不例外,農業銀行跌超5%,工商銀行跌近4%,交通銀行、中國銀行、建設銀行均跌超3%。

浙商銀行也不例外。9月2日A股收盤,浙商銀行跌2.29%,收盤價2.56元。

8月29日晚,浙商銀行發布了2024年半年報。數據顯示,上半年浙商銀行營收352.79億,同比增長6.18%,凈利潤79.99億元,同比增長3.31%。

乍一看這個業績似乎還不錯,至少沒有負增長。仔細一看凈利潤增速只有3.3%,去年的凈利潤增速有多少呢?11.04%,凈利潤增速下滑得厲害。

客觀地講,凈息差收窄對利潤的影響是一定有的,也不止浙商銀行一家增速下滑,但有意思的是,上半年浙商銀行的營收增速可是達到6.18%,這個增速比2023年還要高。相對應地,凈利潤增速卻只有3.3%。

那么問題來了,24年上半年浙商銀行的經營質量表現究竟怎么樣?

利潤增長壓力仍在,非息收入難挑大梁?

認真讀完了浙商銀行這份中報,發現其中有亮點,也有不足。

亮點之一是業績尚可,資產規模進一步擴大。

半年報顯示,浙商銀行的總資產達到3.25萬億元,比上年末增長3.27%,這里面放貸款和墊款總額1.81萬億元,比上年末增長5.59%,貸款和墊款利息收入409.54億元,同比增長3.63%。

貸款利息收入比營收還高,說明生息資產收益對于浙商銀行的總體營收來說還是非常重要的。

進一步來看,上半年浙商銀行的資產規模有擴大,但凈利差的壓力還在。

半年報顯示,2023年浙商的生息資產平均收益率為4.3%下降到了3.9%,同期,生息資產的凈利差從1.95%下降到1.61%。

總之,利差收窄導致凈息收入同比下降了。數據顯示,上半年浙商銀行的凈息收入同比減少了3.27億,下降了1.36%。

問題來了,為啥凈息收入同比下降了,但上半年營收反而是6.18%的增長呢?

原因在于非息收入增長。

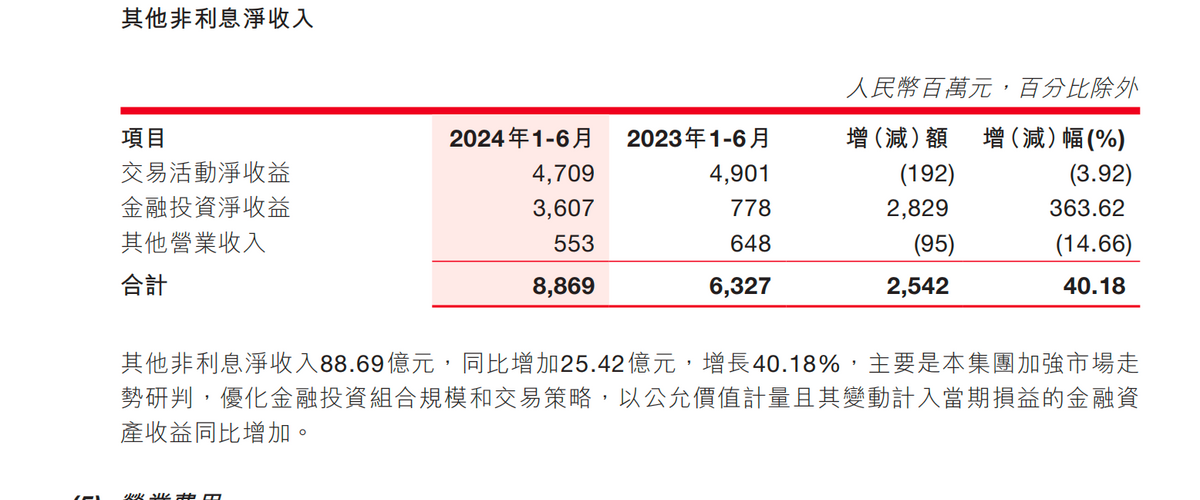

數據顯示,上半年浙商銀行的非利息凈收入116.37億元,同比增長25.70%,非息營收占比提升到32.99%。

如果仔細看非息收入的結構,其實不難發現浙商銀行的非息收入并不是交易傭金拉動的。

非息收入雖然是增長了,但是手續費以及傭金凈收入減少,同比減少5.69%,減少金額為1.68億。

而其非息收入中,增長幅度最大的是金融投資收益。數據顯示,上半年浙商銀行的金融投資凈收益同比363.6%,金融投資收益達到了36.07億元。

說白了,中間業務下滑了,到頭來還是投資業務帶動非息收入增長。

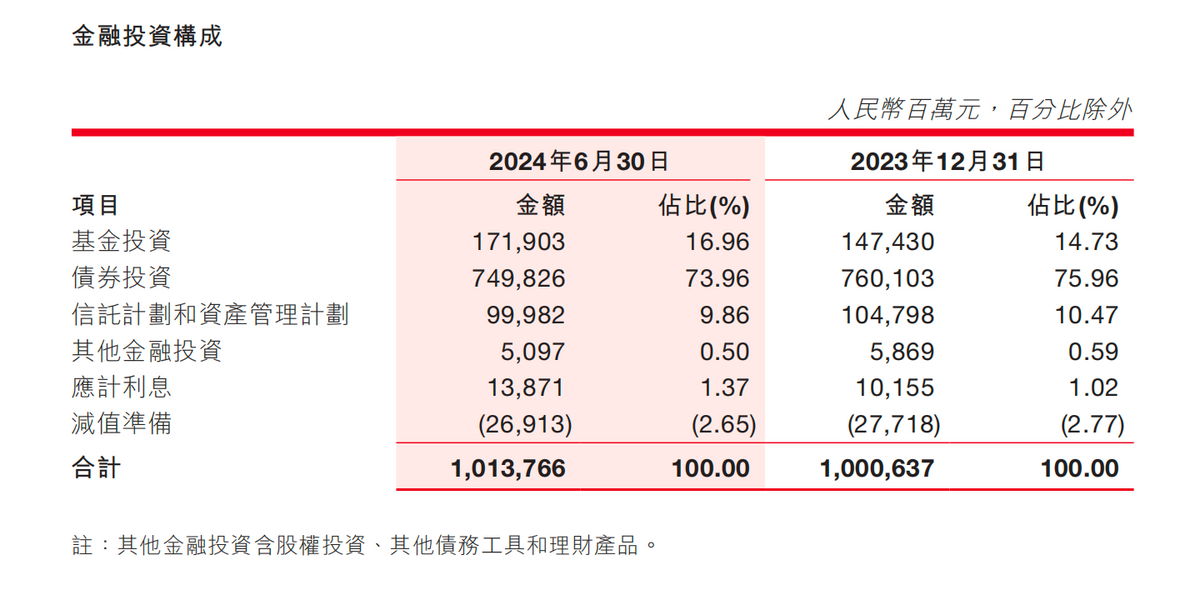

再進一步看投資結構,占比最高的是債券投資,也就是說,債牛拉高了非息收入帶來的收益,這個非息收入增長,跟中信銀行也有點像,中信銀行也是投資收益拉高了非息收入。

數據顯示,2024年上半年該行累計承銷浙江債170.6億元,占發行量的9.56%,居于首位。

短期來看,的確可以對沖凈息收入下滑的影響,但長期來看必須考慮的問題在于,債牛會持續多久?接下來的財報業績還能用債券投資收益來支撐業績嗎?

一個核心問題是,息差收窄的局面短期內恐怕很難扭轉,那么或許到頭來還是得靠做大中間業務。

但浙商銀行的手續費以及傭金凈收是減少的,顯然交易業務并不能作為業績增長的支柱。

還是那個老問題,息差壓力下,銀行的營收利潤不可避免會受到影響,這個時候誰的交易業務做好,誰的業績就有韌性。

而浙商銀行,恰好可能屬于交易業務不強的那一類。

雖然非息業務增長的持續性存疑,但浙商銀行在處置不良資產方面,力度尚可。

數據顯示,上半年,浙商銀行保持了較大的不良貸款核銷和撥備計提力度,上半年信貸核銷金額74.06億。期末的信貸損失準備余額為458.98億。

值得注意的是,上半年,浙商銀行的關注貸款和重組貸款有所增加,上半年重組貸款和墊款總額為99.45億元,比上年末增加了29.72億元。其中,逾期三個月以上的重組貸款為14.1億元。

從不良貸款的行業分布來看,上半年,制造業的不良貸款率同比微增了0.01%,零售業不良率從0.96%上升到1.57%,交通運輸、倉儲郵政業的不良率從6.79上升到7.15%,房地產的行業的不良率從2.48%下降到了1.26%。整體來看 不良率表現穩定,而且微降0.01%。

總的來說,上半年浙商銀行的資產質量表現穩定,不良率微降,整體的資產質量表現還不錯。

抗風險能力方面,上半年浙商銀行的核心一級資本充足率,以及資本充足率、資本充足率等指標都略有提升。但撥備覆蓋率卻下滑了4.48個百分點。

資產質量方面,如果未來對外投資不踩雷貸款損失不再大幅計提減值的話,那么業績上回轉的余地也可能就更大一些。

望不見的中期分紅,陸建強能否頂住壓力重建信心?

資產質量穩定固然重要,但如果利潤看不到有力的新增,哪怕是來一手中期分紅,也是能穩定一下市場信心的。

但似乎中期不分紅成了浙商銀行的“傳統”。

據統計,浙商銀行自上市以來累計分紅 4次,累計分紅金額為 174.99億元 ,其中A股分紅137.46億元, 港股分紅37.53億元。

從分紅的時間節點來看,除了2021年報不分配不轉增之外,2019—2024年中報期間,大都是在年報發布分紅計劃。中報不分紅,似乎也是一種“傳統”。

事實上,最近的一次分紅是在今年6月份,浙商銀行港股發布公告,2023年年度權益分派向全體股東每股派0.164元人民幣現金。

雖說年中分紅和年底分紅只是時間節點上不同,反正到了年底也還是一樣要分紅。只是,在股價下探的這個時間節點上,還是需要來拉動市場信心的。

實際上,張榮森繼任9天后火速辭職,讓很多人摸不著頭腦,核心管理人員的不尋常變動,可能會使得市場信心受到影響。

浙商銀行董事長陸建強在業績說明會上也給出回應:個別高管變動不會對浙商銀行經營產生影響。

從投資者的角度來看,回應本身中規中矩,沒有做過多的解釋,只是說經營不受影響,能不能完全打消市場疑慮,不好判斷。

而人事安排方面,董事會同意在董事會聘任的新行長任職資格獲國家金融監督管理總局核準之日前,由董事長陸建強代為履行行長職責。

董事長代為履行行長職責沒什么問題,但在這個市場環境對銀行股不利的情況下,如何帶領浙商銀行管理層勵精圖治,讓市場重拾信心,可能是陸建強的壓力所在。

從資本市場的表現來看,無論是港股還是A股,浙商銀行的股價都已經接近兩個月以來的低點,而且距上市以來的低點也不遠。顯然這份穩定的中報業績,并沒有給市場帶來更充足的信心。

給市場信心這事兒,說不如做。

消除投資者的疑慮,除了用業績說話,也可以用分紅來說話。畢竟投資人之所以看重城商行,就是看中股息率。從股息率來看,浙商銀行的股息率為 6.41%,即便是在城商行里,浙商這個股息率并不低。

可以說,分紅派發股息,是浙商銀行的“核心優勢”之一。

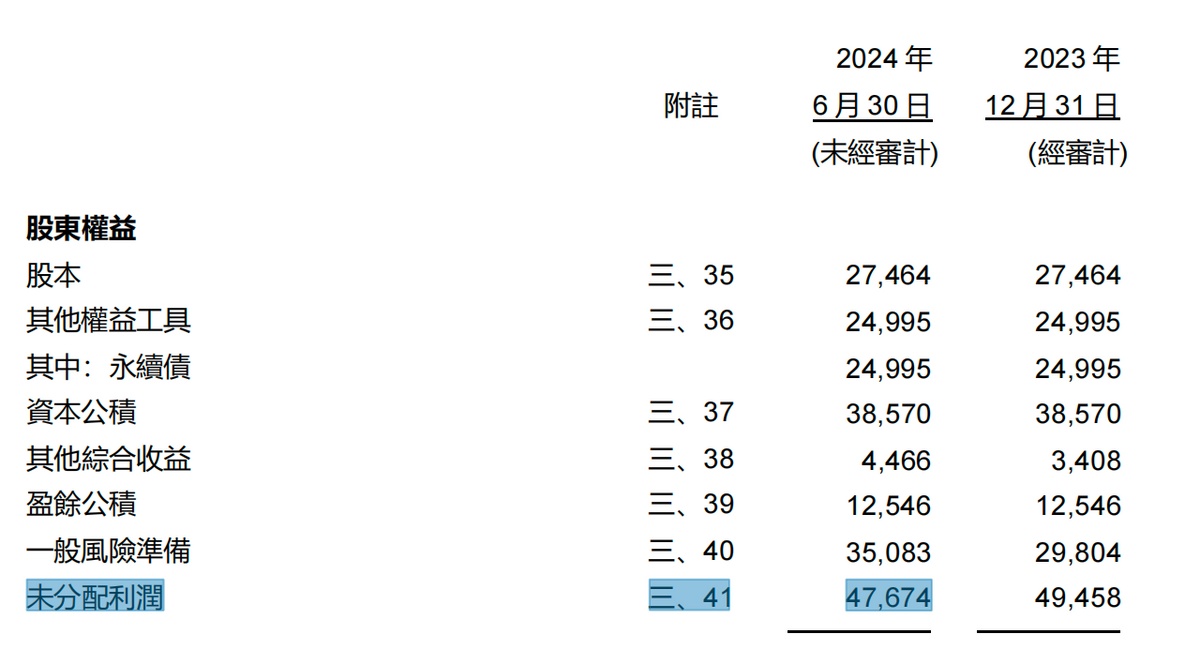

所以,與其中規中矩地回應,倒不如實打實地來一次分紅更直接。比如,這么多年沒搞過的中期分紅是不是可以搞一次?時間過了也不要緊,也可以來一次特別分紅。畢竟賬面上的未分配利潤也不少。

半年報顯示,浙商銀行上半年的未分配利潤雖然不如去年同期那么多,但也有476.7億。

分紅之外,也可拿出一部分利潤來回購股份,總之得有更實際的動作。

實際上,今年8月份,也有投資者向董秘提問,有沒有中期分紅計劃,官方回應表示:“正研究相關事項。”到現在,浙商銀行中期財報發布,但中期分紅計劃似乎仍未出爐。

這“薛定諤分紅”到底會不會來?市場還在期待一個確定的答案。

客觀地看,無論是營收表現還是利潤表現,浙商銀行這份中報表現并不差,但在關乎經營戰略的問題上,浙江銀行可能需要更多的“定力”。

除港股持股外,天眼查APP顯示:截至今年一季度末,浙商銀行的前十大股東中第一大股東是浙江省金融控股有限公司,持股比例為12.57%,并不滿足包括“單獨或者與其他股東一致行動時,持有浙商銀行有表決權股份總數30%以上的股份”在內的任何一個控股股東身份條件。

沒有控股股東及實際控制人,也可能會意味著公司重大經營決策的效率有可能被降低,決策方針變得不穩定。這個時候,就得靠核心管理層的個人威望和魄力。

接下來,董事長兼任行長期間,陸建強能否頂住壓力重拾信心?值得持續關注。

免責聲明:本文基于公司法定披露內容和已公開的資料信息,展開評論,但作者不保證該信息資料的完整性、及時性。另:股市有風險,入市需謹慎。文章不構成投資建議,投資與否須自行甄別。

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。