京東健康難逃“大藥房”式經(jīng)營,與京東集團存粉飾業(yè)績之嫌?觀點

那么問題來了,京東健康目前的財務數(shù)據(jù)是否能夠真實反應公司狀況?公司與京東集團對于廣告費用的分攤方式是否是有“意”而為之?

身為京東集團旗下三大“獨角獸”企業(yè)之一的京東健康股份有限公司(簡稱:京東健康)于11月15日通過聆訊,正式進入IPO倒計時。

據(jù)最新消息顯示,京東健康將于本周四(11月26日)招股,12月8日掛牌。此次目標集資額達40億美元(約312億港元),其估值高達290億美元(約2262億港元)。

如若成功上市,京東健康或成為螞蟻集團暫緩上市以來香港最大新股。

京東系崛起 大健康還是醫(yī)藥電商?

2020年,可以稱得上是專屬于京東集團的“京東年”。

先是將達達集團送往納斯達克成功上市,后京東集團赴港二次上市,緊接著京東數(shù)科、京東健康陸續(xù)進入上市進程。

此外,京東物流在近日也被傳出即將于明年IPO的消息,市場給出約400億美元的估值。

對京東來說,下沉市場的堅固無疑是利好。劉強東曾對京東健康CEO辛利軍說過這樣一句話,“健康這個領域做好了,能再造一個京東。”

自2019年5月京東健康分拆獨立運營至今,經(jīng)歷過3輪融資,估值約翻4倍。

最近一次發(fā)生在今年8月,京東健康向投資者發(fā)行B輪優(yōu)先股,籌得資金約9.14億美元,其中高瓴資本投資了8.3億美元,當時市場消息稱京東健康投后估值達到300億美元。

最新報道顯示,京東健康在港上市目標估值為290億美元,較此前B輪融資后估值稍有下滑。

290億美元,與阿里健康近2700億港元(348億美元)的市值比還算得上接近,但與京東集團超1300億美元的市值就相差甚遠了。如此看來,劉強東的第二個京東夢在短時間內還很難實現(xiàn)。

其實這也不能難理解,無論是過去的傳統(tǒng)醫(yī)療體系還是如今的互聯(lián)網(wǎng)醫(yī)療,其發(fā)展的初期都是以藥品零售為切入點,“以醫(yī)養(yǎng)藥”的模式很難徹底根除。

而在今年十九大報告中,就明確表示要全面取消“以藥養(yǎng)醫(yī)”,要體現(xiàn)醫(yī)療行業(yè)各大要素的真實價值。

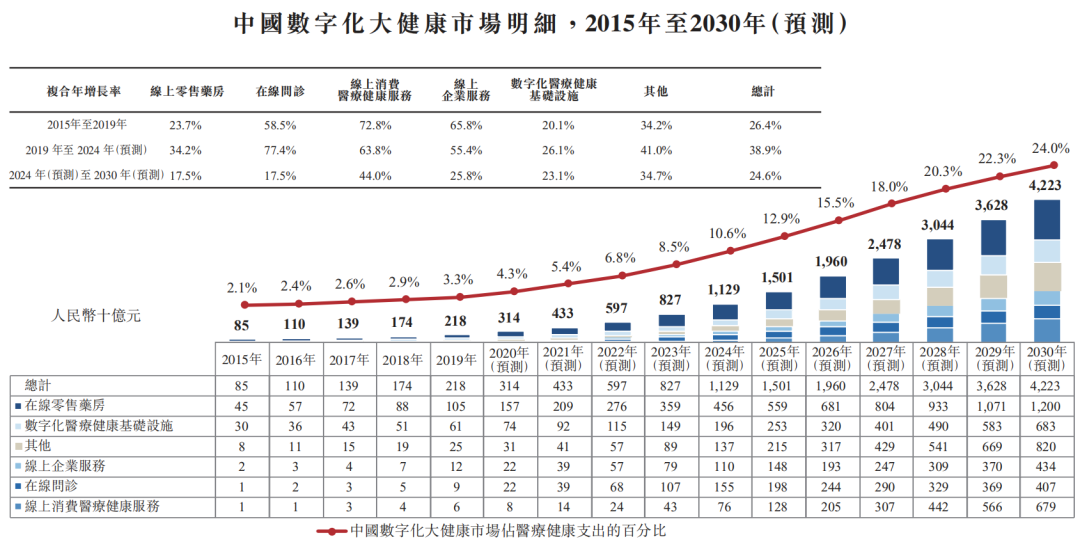

此外,雖今年新冠疫情促使大健康產(chǎn)業(yè)更進一層,但就目前的情況來看,零售藥房收入仍是數(shù)字大健康的最大占比,并預測這種模式還將持續(xù)很久。

圖片來源:京東健康招股書

這一點在京東健康身上也可顯現(xiàn),在其近500頁的招股書中雖通篇都是有關“大健康”產(chǎn)業(yè)的相關字樣,但細分其業(yè)務結構,京東健康目前主要還是在做醫(yī)藥電商。

招股書披露,京東健康主營零售藥房及在線醫(yī)療健康服務,兩業(yè)務在醫(yī)療健康價值鏈上已形成協(xié)同的閉環(huán)商業(yè)模式。

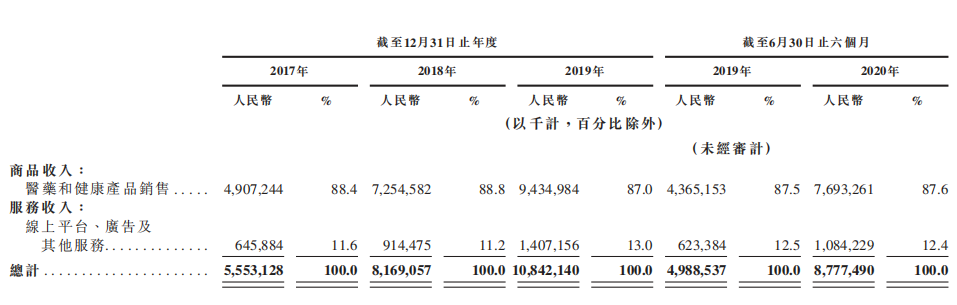

圖片來源:京東健康招股書

而京東健康的收入主要來源于醫(yī)藥及健康產(chǎn)品的自營銷售,也就是通過京東大藥房而進行的自營業(yè)務,營收占比近9成。

主營業(yè)務收入結構

圖片來源:京東健康招股書

這就不免產(chǎn)生疑問,單一的藥品零售能搭得住“大健康”這個大架子么?

另外,《洞察IPO》還發(fā)現(xiàn),作為零售藥房業(yè)務收入增長主要推動力的年活躍用戶數(shù)也出現(xiàn)漲幅下滑的趨勢。

招股書披露,2017年-2019年,京東健康年活躍用戶分別為4390萬、5050萬、5620萬,增幅由2018年的15.03%下降至2019年的11.09%。

截至2020年6月30日,京東健康年活躍用戶7250萬人次;日均在線問診量近9萬人次;平臺累計用戶1.5億;京東健康線上平臺擁有超9000家第三方商家。

估值升高造成虧損? 推廣費同比增超一倍

那京東健康的業(yè)績如何呢?

2017年-2019年,京東健康分別實現(xiàn)營業(yè)收入55.53億元、81.69億元、108.42億元,2018年、2019年營收增幅分別為47.11%、32.72%,呈下滑趨勢。

同期凈利潤分別為1.79億元、2.15億元、-9.72億元,2018年、2019年凈利增幅分別為20.11%、-352.09%。

今年上半年,新冠疫情的爆發(fā)刺激了公司醫(yī)療業(yè)務的發(fā)展。2020年上半年,京東健康實現(xiàn)營業(yè)收入87.77億元,同比增長75.93%;但凈利潤虧損情況加劇,2020年上半年虧損53.61億元。

對此,京東健康解釋,主要受可轉換優(yōu)先股公允價值因估值增加所致。2020年上半年,可轉換優(yōu)先股公允價值變動57.10億元,占總營收65.06%。

若不考慮可轉換優(yōu)先股和其他非經(jīng)常性項目公允價值變動的影響,京東健康2017年-2019年及2020年上半年經(jīng)調整盈利分別為2.09億元、2.48億元、3.44億元、3.71億元。

再來對比看看目前市場上已完成上市的兩家互聯(lián)網(wǎng)醫(yī)療企業(yè),阿里健康(00241.HK)和平安好醫(yī)生(01833.HK)。

三者業(yè)務較為相似,在醫(yī)藥電商、互聯(lián)網(wǎng)醫(yī)療、消費醫(yī)療、智慧醫(yī)療等領域均有布局,主要營收也均來自于醫(yī)藥電商。

但平安好醫(yī)生在用戶與流量方面遠不及阿里京東這兩個天然流量池,營收規(guī)模也不及兩者。

截至2020年6月30日,平安好醫(yī)生實現(xiàn)營業(yè)收入27.47億元,凈利潤虧損2.13億元;京東健康實現(xiàn)營業(yè)收入87.77億元,凈利潤虧損53.61億元,兩者過往業(yè)績也均呈常年虧損。

如此一看,京東健康貌似還率先實現(xiàn)了盈利?

京東健康費用方面,截至2020年6月30日,京東健康履約開支為9.11億元,同比增長74.86%;銷售及市場推廣開支為5.44億元,同比增加111.4%;研發(fā)開支為2.78億元,同比增長84.3%。

同時,京東健康在招股書中表示,根據(jù)2020年的整體增長策略,預計于2020年(尤其是于2020年第四季度),銷售及市場推廣開支、研發(fā)開支以及一般及行政開支將繼續(xù)增長。該等開支的增長可能會超過收入或者毛利的增長。

自營模式下,京東健康的存貨也是值得注意的。

招股書顯示,京東健康存貨增漲顯著,由2017年的8.84億元增加至2020年上半年的20億元。不過,其周轉率有所下降,同期由61.8天下降至45天。

關聯(lián)密切難自立 存粉飾業(yè)績嫌疑?

其實無論是阿里健康還是京東健康都有一個共同的弊端,那就是無法徹底獨立于母體。

京東健康在招股書中表示,京東集團擁有公司30%以上的表決權,若未來遇到潛在利益不一致的問題,公司的解決方案可能不如與非控制股東交易時有利。

由此可見,京東集團對京東健康的影響深遠。

另外,京東健康的最大供應商及最大客戶也均為京東集團,采購額占比16%、營收占比6.5%。

而銷售交易金額在未來將持續(xù)上升。招股書顯示,預計京東健康向集團收取的交易金額將由2019年的1.39億元上升至2022年的12.50億元。

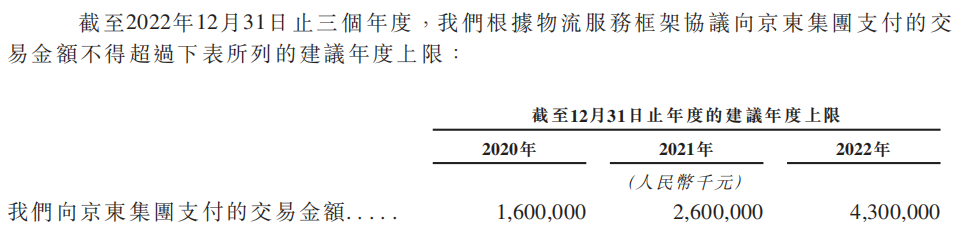

除銷售交易之外,京東健康每年還需針對物流倉儲、員工福利、支付服務等服務向京東集團支付相應的履約費用。其中,物流及倉儲服務為主要的履約開支,占比超7成。

2019年,該項服務開支為8.89億元,并預計在未來三年該費用將支出合計高達85億元。

圖片來源:京東健康招股書

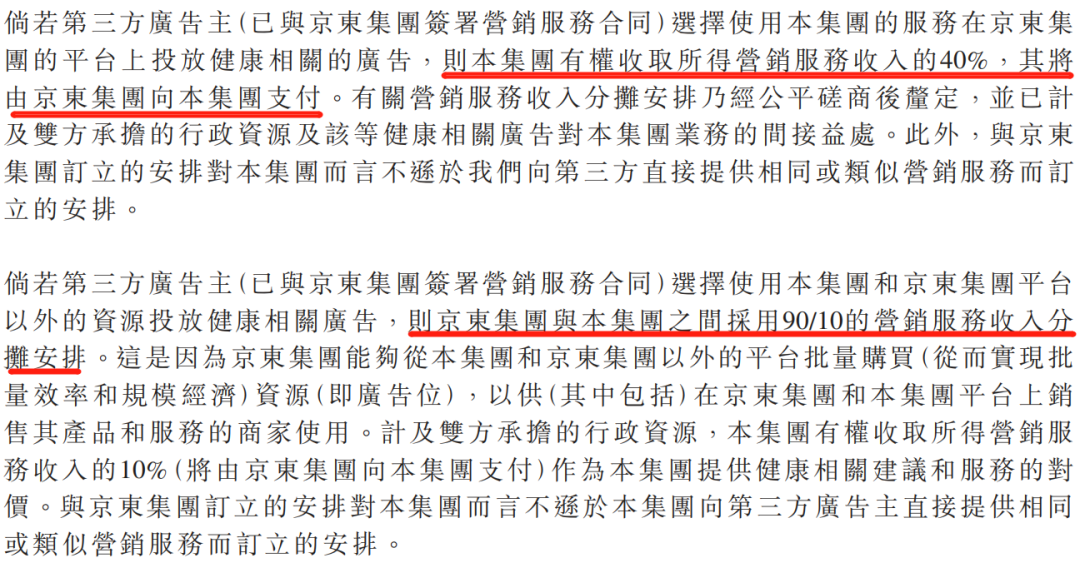

此外,京東健康與京東集團對于廣告收入的分攤安排也引人注目。

招股書顯示,若第三方廣告主選擇使用京東集團的服務在京東集團的平臺上投放健康類廣告,京東集團需要付給京東健康40%的費用;若第三方廣告主選擇了京東和京東健康以外的平臺投放健康類廣告,京東健康也將分得10%的廣告費用。

圖片來源:京東健康招股書

2017年-2019年,京東集團提供與京東健康業(yè)務相關廣告的營銷服務收入合計3.11億元。

值得注意的是,招股書中京東健康提到了營銷服務成本。京東健康表示,京東集團向其業(yè)務提供的營銷服務產(chǎn)生的成本的歷史金額為零。

并還提到,京東健康與京東集團在2019年5月才確定了包括物流及倉儲服務、技術及流量支持服務、營銷服務、忠誠計劃服務、支付服務、共享服務以及其他服務的定價政策。

預測2020年-2022年,京東集團將向京東健康支付營銷服務費合計18億元;而京東健康將向集團支付成本合計15.7億元。

那么問題來了,京東健康目前的財務數(shù)據(jù)是否能夠真實反應公司狀況?公司與京東集團對于廣告費用的分攤方式是否是有“意”而為之?

再者,目前京東健康向京東集團支付的服務費用普遍較低,但如果上市成功,未來相關費用規(guī)模大幅提升,公司業(yè)績承壓,那么投資者權益何保?

截至招股書披露日,京東集團直接持有京東健康81.04%的股份,預計IPO后京東集團仍將持有不低于50%的股權。

1.TMT觀察網(wǎng)遵循行業(yè)規(guī)范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網(wǎng)的原創(chuàng)文章,請轉載時務必注明文章作者和"來源:TMT觀察網(wǎng)",不尊重原創(chuàng)的行為TMT觀察網(wǎng)或將追究責任;

3.作者投稿可能會經(jīng)TMT觀察網(wǎng)編輯修改或補充。