半年報凈利預計腰斬,三元股份只值“三元”?觀點

而三元股份的液態奶業務之所以有此表現,2021年三元股份的液態奶業務實現營收入47.8億元,雖然從三元股份的營業總成本構成來看。

文:向善財經

近日,三元股份披露了2022年半年度業績預告。公告顯示,三元股份預計今年上半年實現營業收入42.6億元左右,與去年同期相比微增6.4%;預計實現歸母凈利潤為8787萬元—9987萬元,同比去年(法定披露數據)降幅31.54%至39.77%;同比去年(追溯調整數據)降幅47.54%至53.84%。

從上述數據來看,三元股份不僅延續了今年一季度增收不增利的尷尬情況,甚至在半年報里又出現了凈利潤近乎腰斬的大幅下滑。

而這一業績表現傳導到資本市場,在預告發出后的第二天,三元股份開盤即大跌,最終收盤價為4.69元/股,跌幅達4.87%。對此,有投資者吐槽道:能不能更名為百元股份?實在不行更名為5元股份也行啊……

“不務正業”的三元,盈利全靠副業來撐?

事實上,如果把時間線拉長來看,三元股份不只是今年上半年的凈利潤出現了大幅下滑,而是近年來其營收和凈利潤都表現出了不同程度的增長頹勢。

據天眼查APP數據顯示,在2019—2021年,三元股份營收從81.51億元波動下降至77.31億元,其增速分別為9.32%、-9.78%和5.13%,整體呈下滑態勢。而在凈利潤方面,其同期增速分別為-25.51%、-83.58%和1011.72%。雖然受2020年低增長基數等多方面因素影響,2021年的利潤增速頗為亮眼,但緊接著今年一季度和現在半年報的凈利潤腰斬無疑證明了三元股份增長的不可持續性。

那么究竟是什么原因造成了三元股份現在的業績表現呢?

先來看,三元股份在公告中對于上半年凈利潤大幅下滑的業績歸因,主要有兩點:一是受到新合并的子公司“首農畜牧”飼料成本價格上漲影響;二是其投資板塊餐飲業務受疫情影響,業績下滑嚴重所致。

一方面對于前者,雖然三元股份在今年一季度凈利潤下滑的原因里也曾提到過首農畜牧飼料成本上漲的因素,但據向善財經觀察,首農畜牧或許只是三元股份凈利下滑的誘因之一,其背后代表的頻繁的“劣質資產”收購可能才是根本原因。

去年11月份,三元股份斥資11.29億元合計收購了首農畜牧46.3675%的股權。完成交易后,三元股份將持有首農畜牧51%股權,成為后者的第一大控股股東。而在2018年,三元又選擇貸款近4億歐元,最終以近50億的價格收購了主營植物基產品的法國百年健康企業St Hubert。至于更早的2011年,三元股份與新華聯控股組成聯合體,又以數億元的金額拿下了破產重整后的“太子奶”。

但遺憾的是,截止目前,三元股份寄予厚望的這幾起大額資產收購,非但沒能為其帶來新的業績增長,反而嚴重拖累了三元股份的營收利潤。

如在收購首農畜牧時,三元曾預計本次收購完成后,公司營收或將增加5億元以上。但沒想到剛將首農畜牧納入合并報表范圍,首農畜牧就因飼料成本上漲而導致三元股份凈利腰斬。而靠貸款收購的St Hubert公司,不僅為三元股份帶來了高達16.63億元的商譽,甚至其現在貢獻的利潤還尚且不能覆蓋因借款導致的利息。

至于太子奶,公開數據顯示,從2012年至2021年的十年間,太子奶僅在2015年盈利5萬元、2019年盈利5058萬元,其他年度均為虧損狀態,虧損總額約為2.4億元。

另一方面對于后者,投資板塊餐飲業務的收入下滑之所以能影響到三元股份業績表現,并非是因為其投資板塊的業務比重較大,根本原因或許在于三元股份超高的營業總成本嚴重抵消或擠壓了主營業務利潤空間,以至于其業績表現的好壞只能被動地依靠外部的投資收益。

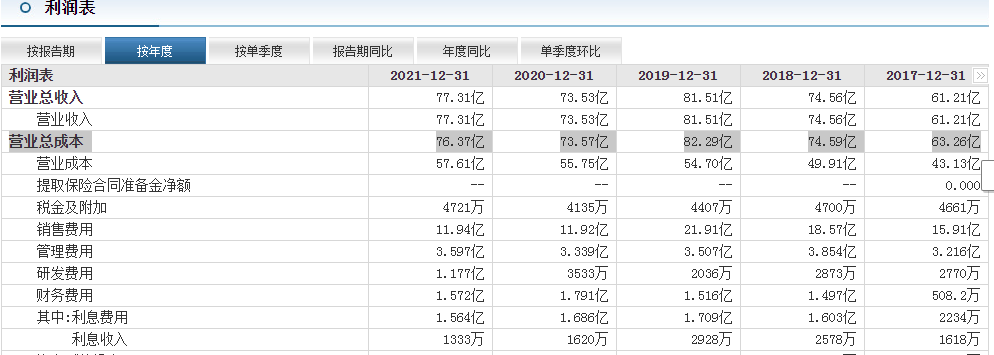

從財報數據來看,三元股份最大的特點為營業總收入幾乎總是與營業總成本持平,甚至有時還無法覆蓋總成本支出。如在2019—2021年,三元股份的營業總收入分別為81.51億元、73.53億元和77.31億元,對應的營業總成本為82.29億元、73.57億元和76.37億元,收支幾乎相差無幾。

在這種情況下,即便三元股份的毛利率普遍維持在20%以上,但凈利率卻往往只能在1%—2%左右徘徊。這就解釋了為什么影響三元股份業績表現的不是主營業務,而是外部投資板塊的餐飲業務。

具體來看,在營業總成本中,雖然三元股份的營業成本和銷售費用歷年合計占比超90%,但市場定位與之相似的光明乳業(600597),以及乳企巨頭伊利股份(600887)的比重也同是如此。而且拆分來看,去年三元股份的營業成本和銷售費用也只是同比微增,恐怕稱不上是擠壓其利潤空間的“罪魁禍首”。

不過有意思,三元股份在2021年唯一收窄的財務費用卻從2019年以來都遠超營收接近三百億的光明乳業。在2017年三元股份財務費用為508.2萬元,但在2018年至2021年,其財務費用暴漲至1.497億元、1.516億元、1.791億元和1.572億元。

其中,三元股份的財務費用主要由利息費用構成,而利息費用的增長則是由前邊提到的,三元股份在近年來不斷地貸款收購公司所致。

最直接體現是在資產負債方面,2017年三元股份負債總額為25.82億元,但到了2021年便飆升至97.74億元。此外,從現金流報表來看,2018年由借款收到的現金猛增至47.26億元,而此后也基本維持在每年4億元以上的借款金額。

雖然從三元股份的營業總成本構成來看,其財務費用并不算是最高的,但對于一家2021年凈利潤僅有2.45億元的公司來說,每年超億元的利息費用足以決定著三元股份的業績表現……

三元困于巴氏奶和北京?

從業務層面來看,雖然三元股份是一家偏向于區域性乳企,但業務結構卻相對完整,幾乎覆蓋了冰淇淋、巴氏鮮奶、酸奶、奶粉和涂抹醬等諸多領域。不過具體來看,現在的三元股份的營收主力似乎集中在兩方面:一是冰淇淋業務;二是液態奶業務。

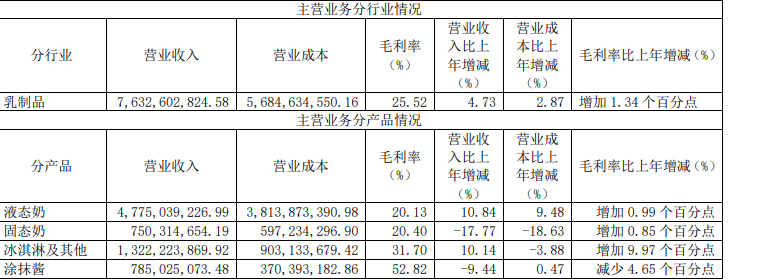

公開數據顯示,2021年三元股份的液態奶業務實現營收入47.8億元,同比增長10.84%;冰淇淋及其他業務實現營收13.2億元,同比增長10.14%。其中,經營冰淇淋業務的子公司艾萊發喜在2021年實現凈利潤1.15億元,同比增長185.62%,接近三元股份整體利潤的一半。

但相比之下,三元股份的核心業務液態奶的盈利能力卻略顯頹勢,毛利率更是逐年波動走低。從2018—2020年,三元股份的液態奶毛利率分別為29.72%、29.02%和16.84%,整體呈下滑趨勢。盡管在2021年其又回溫至20.13%,但仍不及此前的高位水平。

而三元股份的液態奶業務之所以有此表現,在向善財經看來或許有兩方面原因:一是在常溫液態奶市場趨于飽和穩定的情況下,此前三元所統治的低溫奶、巴氏鮮奶品類迎來了乳企巨頭和新消費玩家們的全面市場沖擊。

眾所周知,在90年代以前受限于物流運輸和包裝技術,在城市周圍布局的光明、三元們靠著保質期僅為2-4天的巴氏奶占據了國內液態奶90%以上的市場份額。盡管在后來的國內液態奶營養普及階段,伊利、蒙牛們靠著利樂包裝技術和高溫殺菌工藝,在犧牲了部分營養和口感的基礎上實現了保質期的延長,從而完成了對以北京三元、上海光明為代表的區域奶企的趕超。

但如今經過了二十多年的發展普及,常溫液態奶市場已逐漸趨于飽和穩定,而需要低溫冷藏且保質期較短,同時又完好地保留了天然口感和更多營養活性物質的低溫奶品類卻隨著消費升級的風口再度火熱起來。

比如以蒙牛、伊利為代表的乳企巨頭和以認養一頭牛、卡士和簡愛為代表的互聯網新興玩家紛紛開始布局低溫奶賽道。有公開數據顯示,2020年,伊利、蒙牛和新乳業在低溫奶市場占有率已分別達到了14.8%、11.2%和6%,三元、光明們的低溫奶市場龍頭地位岌岌可危。

更雪上加霜的是,三元股份的大本營為北京市場,而由于北上廣深等一線城市地區的生活水平高、消費能力強等特點又使得其淪為了各大液奶品牌的兵家必爭之地。而如此多的液態奶品牌,如果采取促銷價格戰的玩法,即便是三元股份在北京地區的主場優勢明顯,但恐怕也不可避免地要加入到降價競爭的行列,自然會在一定程度上影響到液態奶的毛利率。

二是三元股份的區域限制難打破,上游奶源牧場擴張緩慢且艱難。

一直以來,保質期較短的巴氏低溫奶遵循的都是以奶源地為圓心,冷鏈為半徑而輻射發展的邏輯。所以換句話說,三元股份們想要打破品牌地域限制,實現更大市場增長的關鍵在于奶源地。

盡管前邊提到的三元股份對首農畜牧的收購似乎正是為了上游奶源布局,但問題是這種以收購為主的擴張模式也意味著大量的資本投入,幾乎很難借此在短時間內實現規模化的擴張。更何況現在的三元股份還因首農畜牧飼料成本上漲的問題,而出現了凈利腰斬的不利局面。

除此之外,據向善財經觀察,現在的三元股份不僅未能實現新的區域市場突破,甚至原來所占據的城市市場也似乎出現了惡化的增長跡象。

財報數據顯示,在2019—2021年,三元在北京市以外地區的營收占比分別為49.95%、47.30%、41.90%,整體呈下滑趨勢。除此之外,截至到2021年末,三元股份旗下共有6家子公司或合營企業陷入了虧損境地,其中包括了河北三元食品有限公司、上海三元乳業有限公司、唐山三元食品有限公司和甘肅三元乳業有限公司等等,合計虧損約1.2798億元。

特別是甘肅三元,自2016年成立以來就一直虧損,以致于在今年6月份,三元股份發布公告稱,擬以1元底價掛牌轉讓參股子公司甘肅三元18%股權。交易完成后,三元股份將不再持有甘肅三元股份,并將解除“三元”品牌授權……

從上述分析來看,現在的三元股份似乎正面臨著內憂外患的嚴峻形勢。但在這種情況下,三元股份仍然制定出2025年營收150億元,扣非后凈利潤4.2億元的長遠目標。而若以2021年的業績數據來看,這就意味著三元股份要在4年的時間內再造一個三元股份,究竟能否實現?這一切恐怕將由時間來回答了……

參考文章:

《三元股份歸母凈利潤預計腰斬,財務費用侵蝕利潤,新購公司成拖累?》 氫財經

《三元股份歸母凈利潤預計腰斬,財務費用侵蝕利潤,新購公司成拖累?》 藍鯨財經

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。